Vencimientos del Eurostoxx – 10/06/2011

Otra semana más, vamos con el estudio de opciones del Eurostoxx que esta semana viene con novedades interesantes.

De nuevo esta semana he hecho lo mismo que la pasada con los strikes intermedios que aparecen de 25 en 25 puntos (los que acaban en 25 o 75) en un intervalo de algunos vencimientos, tras comprobar que se llegaba a los mismos resultados. No se si es cosa de Eurex o de INterdin, broker del que saco los datos, pero si siguiera así me tocará cambiar todas las plantillas y daptarlo a diferenciales de strike de 25 puntos. De momento esperaré antes de hacer cambios.

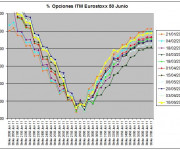

Empezamos con junio, que esta semana repite en los 2800 puntos con el 18,22 % de opciones en dinero. Los 2900 quedan a menos de un punto, pero con mayor diferencia que la semana pasada y los 2850también están a menos de un punto. Su open interest baja hasta 6.970.998.

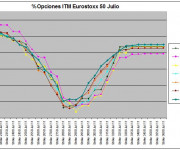

Julio aumenta fuertemente su open interest hasta 1.566.209. El strike baja hasta los 2800 puntos desde los 2850 puntos de la semana pasada, con el 10,24 % de opciones en dinero. Los 2850 y los 2900 son los siguientes strikes a más de un punto.

Agosto aumenta su open interest hasta 451.617. El strike favorito baja desde los 2800 puntos hasta los 2750 con un 4,15 % de opciones en dinero.

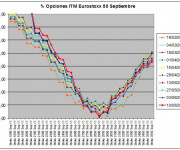

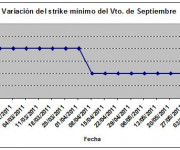

Termino con septiembre, que vuelve a repetir en los 2900 puntos con un 10,55 % de opciones en dinero y un open interest al alza hasta 3.347.724.

Resumiendo, se confirma el empeoramiento de las pasadas semanas con la bajada de strikes en julio y agosto. Habrá que ver cuando llegue el rebote, que tarde o temprano llegará, si se mantiene el deterioro o si por el contrario acompaña de nuevo al movimiento subiendo de nuevo los strikes.

Respecto a los ratios put/call, quedan esta semana:

Junio: 1,48 (1,61 la semana anterior)

Julio: 1,23 (1,34 la semana anterior)

Agosto: 1,16 (0,77 la semana anterior)

Septiembre: 2,06 (1,98 la semana anterior)

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.