Vencimientos del Eurostoxx – 15/03/2013

Parece mentira que ya haya pasado el primer vencimiento trimestral del año, pero bueno, vamos a ver como quedan los diferentes vencimientos que seguimos de cara al segundo trimestral de junio.

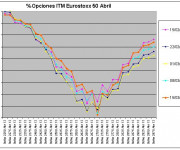

Empezamos con Abril, que tras la subida de strike de la semana pasada repite en los 2700 puntos con tan solo el 8,20% de opciones en dinero. El open interest sube hasta 2.231.129 contratos.

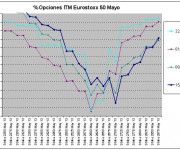

El vencimiento de mayo sigue con un volumen muy bajo, tan solo 434.620 contratos, pero su strike sube de golpe desde los 2600 hasta los 2700 puntos.

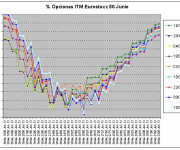

Junio sin embargo sigue como en las últimas seis semanas anclado en los 2600 puntos con el 21,02% de opciones en dinero. El open interest subió hasta 4.693.156 contratos.

Terminamos con septiembre, que mejora pasando el strike favorito a los 2700 puntos desde los 2600 de la semana anterior. Los 2600 se quedan a tan solo 0,09 puntos y el open interest sube hasta 1.204.894 contratos.

En resumen, mejoras tanto en los plazos cortos como en los largos, aunque habrá que ver si el robo de las élites en Chipre no da un vuelco a la situación la semana que entra. Qué curioso que siempre que estamos muy sobrecomprados o muy sobrevendidos se encarguen de que llegue el fin del mundo o intervengan masivamente para evitar el desastre. A veces me pregunto quién moverá los hilos de todo esto, porque otra explicación para la estupidez de este fin de semana no la encuentro.

Respecto a los ratios put/call, quedan esta semana:

Abril: 1,53 (1,65 la semana anterior).

Mayo: 1,77 (1,73 la semana anterior).

Junio: 1,38 (1,33 la semana anterior).

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.