Vencimientos del Eurostoxx – 23/09/2011

Otra semana más vamos con los resultados del estudio de vencimientos del Eurostoxx, que esta semana de nuevo traen algunas novedades interesantes.

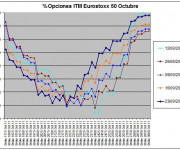

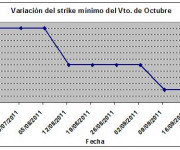

Empezamos con el vencimiento de octubre, que se mantiene por tercera semana consecutiva en los 2200 puntos con un 15,37% de opciones en dinero, pero esta semana con los 2100 a menos de un punto (hace dos semanas estaban a menos de un punto los 2300), lo que le da un sesgo negativo respecto a la anterior. La curva además ha tomado una pendiente muy fuerte hacia strikes más altos, lo que hace más difícil que avance hacia ellos al quedar más opciones en dinero. El open interest sube hasta 5.111.766.

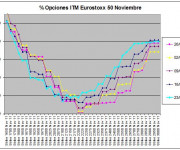

Noviembre sube su open interest hasta las 1.258.349 opciones abiertas y el strike mínimo baja a los 2100 puntos, confirmando el empeoramiento de octubre en los porcentajes.

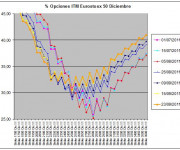

Terminamos con diciembre, que una semana más sigue en los 2500 puntos con el 30.62% de opciones en dinero, y con los 2600 y 2700 a menos de un punto. El open interest sube hasta de 14.501.947.

Esta semana inicio el seguimiento del siguiente vencimiento trimestral, el de marzo de 2012, que tiene el strike con menor número de opciones en dinero en los 2300 puntos con el 23,76% de opciones en dinero y los 2200 y 2400 a menos de un punto. El open interest está en 2.516.346.

En resumen, empeoramiento en los porcentajes de octubre apoyado por el empeoramiento en el strike de noviembre. La situación sigue bajista por completo a pesar de que podamos tener fiertes rebotes debidos a la sobreventa. Sirva de ejemplo que en el 2008 llegó a haber rebotes del 20% sin que por ello cambiara la tendencia bajista.

Respecto a los ratios put/call, quedan esta semana:

Octubre: 0,99 (1,13 la semana anterior)

Noviembre: 1,51 (1,39 la semana anterior)

Diciembre: 1,21 (1,20 la semana anterior).

Marzo: 1.60

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.