Vencimientos del Eurostoxx – 14/12/2012

El 2012 se va consumiendo y la semana que viene tenemos el último vencimiento del año. No se vosotros, pero yo estoy deseando perderle de vista porque para mi ha sido bastante odioso. Yendo al estudio, esta semana tenemos de nuevo novedades en enero, que parece que va por libre. Además empezaremos a seguir el de junio ahora que se va acabando ya este vencimiento trimestral. Vamos con todo.

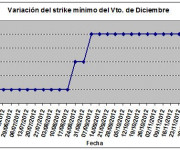

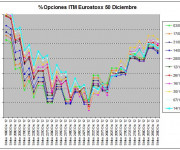

Diciembre saltó el 7 de septiembre a los 2500 puntos y ahí sigue desde entonces. Quince semanas en las que ha pasado de todo y que al final nos tienen prácticamente en el mismo sitio (83 puntos más arriba). El open interest apenas se mueve 1000 contratos desde la semana anterior y queda en 13.310.736. La semana que viene le haré un seguimiento diario por si hubiera cambios.

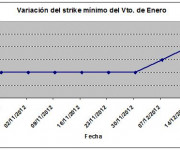

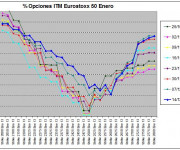

En enero de nuevo tenemos cambios, con el strike subiendo hasta los 2600 puntos desde los 2550 de la semana anterior. Parece que cuentan con el rally de Navidad y podríamos tener tranquilidad hasta mediados de enero. El open interest sube casi 300.000 contratos hasta 1.475.254.

Febrero, repite en los 2500 puntos con el 15,15 % de opciones en dinero y con el open interest subiendo algo más hasta 270.072 contratos.

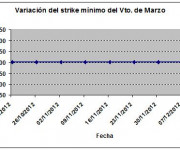

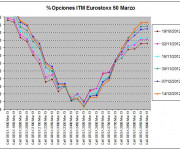

Marzo sigue por octava semana sin moverse de los 2500 puntos, con el 13,67% de opciones en dinero y sin ningún otro strike a menos de un punto. El open interest sube hasta 3.311.908 contratos.

Y terminamos con junio, al que empezamos a seguir para ir viendo como están las cosas a dos vencimientos vista. La verdad es que esperaba que fuera consistente con el resto de vencimientos y me he llevado una ligera sorpresa, porque el strike favorito está en los 2400 puntos por muy poquito, seguido a 0,02 puntos de distancia por el 2500. Me esperaba algo parecido pero con el 2500 y el 2600, así que será interesante seguir la evolución a ver si salta a los 2500 las próximas semanas y mejora o si se igualan empeorando los vencimientos más cercanos.

En resumen, a la vista de los distintos vencimientos parece que se mantendrá más o menos la situación actual hasta enero y que luego podría haber bajadas para corregir la subida que lleva entre pecho y espalda desde junio. Personalmente ya he comentado varias veces que el movimiento que ha realizado no me parece impulsivo, teniendo la zona tope de subida en los 2720 puntos aproximadamente. Solo por encima de ese nivel empezaría a poner en duda el escenario.

Respecto a los ratios put/call, quedan esta semana:

Diciembre: 1,18 (1,16 la semana anterior).

Enero: 1,15 (1,19 la semana anterior).

Febrero: 1,10 (1,06 la semana anterior).

Marzo: 1,51 (1,62 la semana anterior).

Junio: 1,28.

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.