Vencimientos del Eurostoxx – 01/07/2011

Otra semana más, vamos con el estudio de vencimientos a cierre de la semana pasada.

Lo primero aclarar que gracias a Edu, un lector del blog, ya me he enterado de lo que ha pasado con los strikes cada 25 puntos. Al parecer, Eurex ha empezado a introducirlos en los dos vencimientos mensuales más cercanos, al igual que ya lo hacía en los vencimientos semanales que hay el resto de semanas del mes que no son el tercer viernes. Parece bastante lógico que, si en los vencimientos semanales existen esos strikes, también estén en los mensuales. La verdad es que me parece un acierto, porque con el Eurostoxx en los 2800-2900 puntos un strike cada 50 puntos suponís casi un 2% de separeción, lo cual me parecía mucho. Ahora se podrá hacer estrategias más pegadas al precio.

Aunque me parezca bien operativamente, para hacer el estudi me supone un problema, ya que me tocaría intercalar en las tablas que uso los strikes que acaban en 25 y 75 cuando les quede dos meses de vida. Como esto me supondría mucho tiempo, de momento lo que haré será empezar los gráficos de cero a falta de dos meses, de manera que si alguien quiere ver como estaban anteriormente se tendrá que ir a la sección de Vencimientos del Eurostoxx» y consultar en el histórico que va quedando. Si se me ocurriera una manera mejor de hacerlo más adelante lo volveréa cambiar, pero de momento no se me ocurre nada mejor.

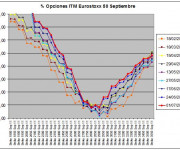

Vamos con el estudio, que a cierre de la semana pasada ha dejado alguna novedad interesante, con cambio a la baja en septiembre a pesar del fuerte rebote que vimos en el índice.

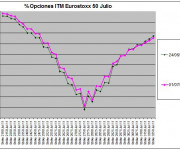

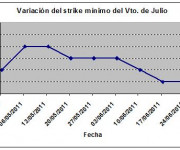

Empezamos con julio, que esta semana vuelve a repetir en los 2750 puntos con un 9,58 % de opciones en dinero. Su open interest sube de nuevo fuertemente hasta 3.197.543. El siguiente strike es el 2800 a tres puntos, y los siguientes ya están a más de 7 tanto por arriba como por abajo.

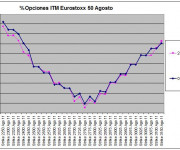

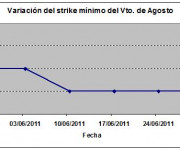

Agosto repite en los 2750 puntos con el 7,54% de opciones en dinero. Su open interest sube hasta 1.264591. El sigueinte strike, a poco más de un punto, es el 2800.

Septiembre baja esta semana y da la sorpresa ya que, aunque apuntaba a esa dirección en semanas anteriores, con la subida de la semana pasada pensaba que aguantaría el tipo e incluso que se revertiera la situación, pero no, baja a los 2800 con el 13,91% de opciones en dinero y un open interest subiendo hasta 4.077.882. Los 2900 se quedan a tan solo 0,29 puntos, peroya como segundo strike.

Esta semana empiezo a seguir diciembre, que curiosamente sigue igual que a finales del año pasado con el strike con menor número de opciones en dinero en los 2800 puntos y un open interest de 10.261452, muy alto como suele ocurrir con el vencimiento del cuarto trimestre. El siguiente strike es el 2900 a menos de un punto.

Resumiendo, sorpresa en septiembre, que cuando mejor lo tenía para remontar da la sorpresa y baja a los 2800 puntos. Curiosamente mejoran los porcentajes un poco de los vencimientos de julio y agosto. Habrá que ver en las próximas semanas si se consolida la bajada de septiembre, que al ser un vencimiento trimestral tiene especial importancia.

Respecto a los ratios put/call, quedan esta semana:

Julio: 1,31 (1,27 la semana anterior)

Agosto: 1,34 (1,27 la semana anterior)

Septiembre: 1,91 (1,93 la semana anterior)

Diciembre: 1,29.

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.